转载:前瞻网 【最全】2024年中国心脏瓣膜行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等)

心脏瓣膜行业主要上市公司:佰仁医疗(688198.SH)、蓝帆医疗(002382.SZ)、乐普医疗(300003.SZ)、心泰医疗(02291.HK)、启明医疗(02500.HK)、沛嘉医疗(09996.HK)、健世科技(09877.HK)、微创医疗(00853.HK)、心通医疗(02160.HK)等

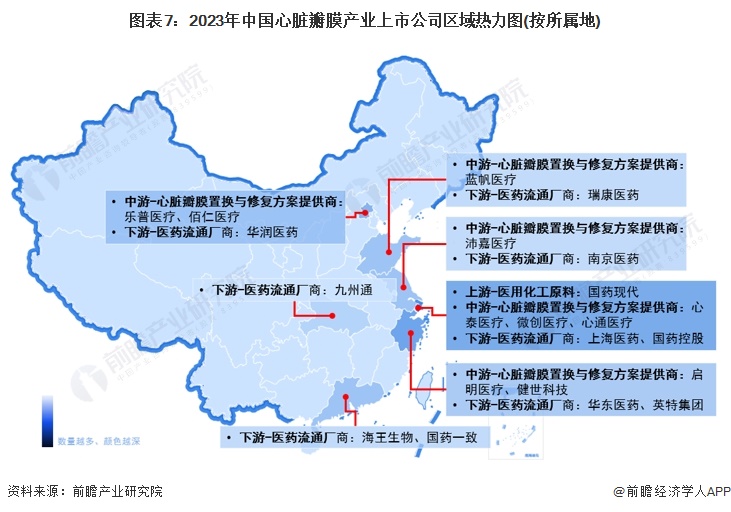

本文核心数据:中国心脏瓣膜企业区域竞争;中国心脏瓣膜企业业务布局对比;中国心脏瓣膜企业业务规划对比

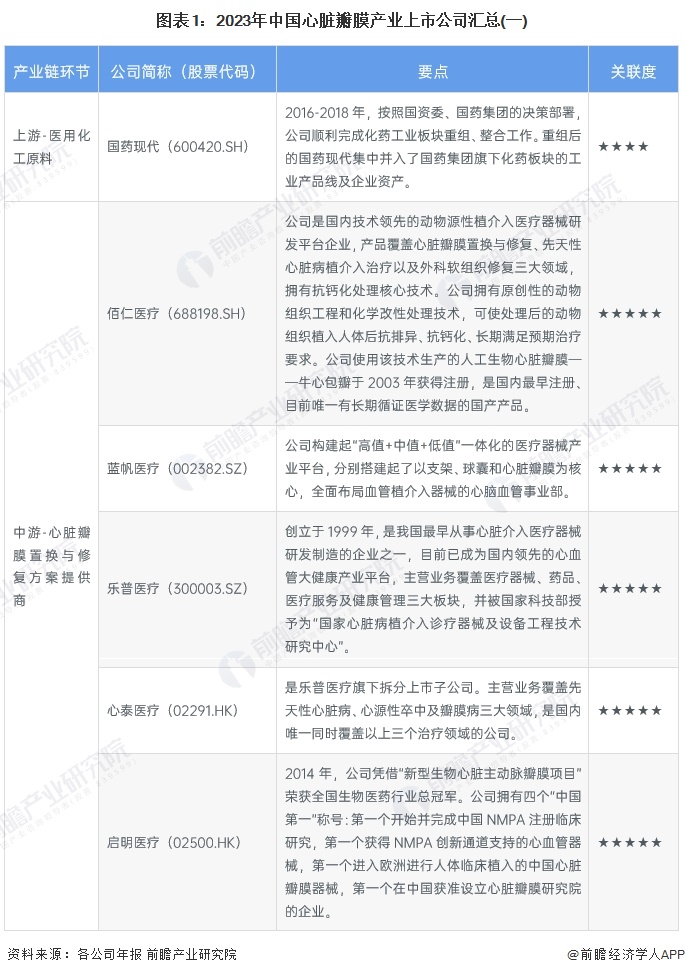

心脏瓣膜产业上市公司汇总

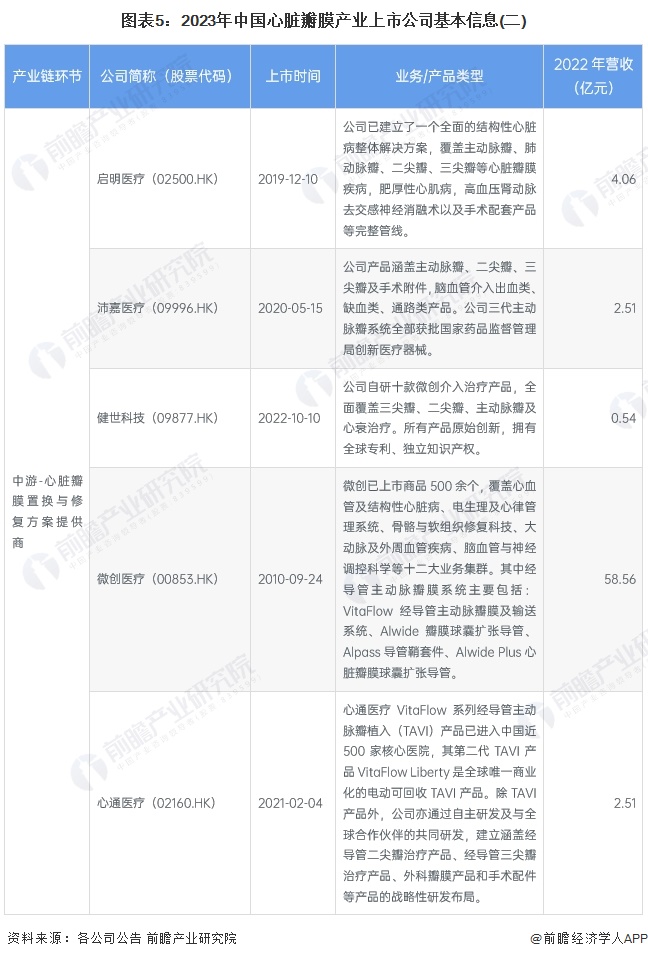

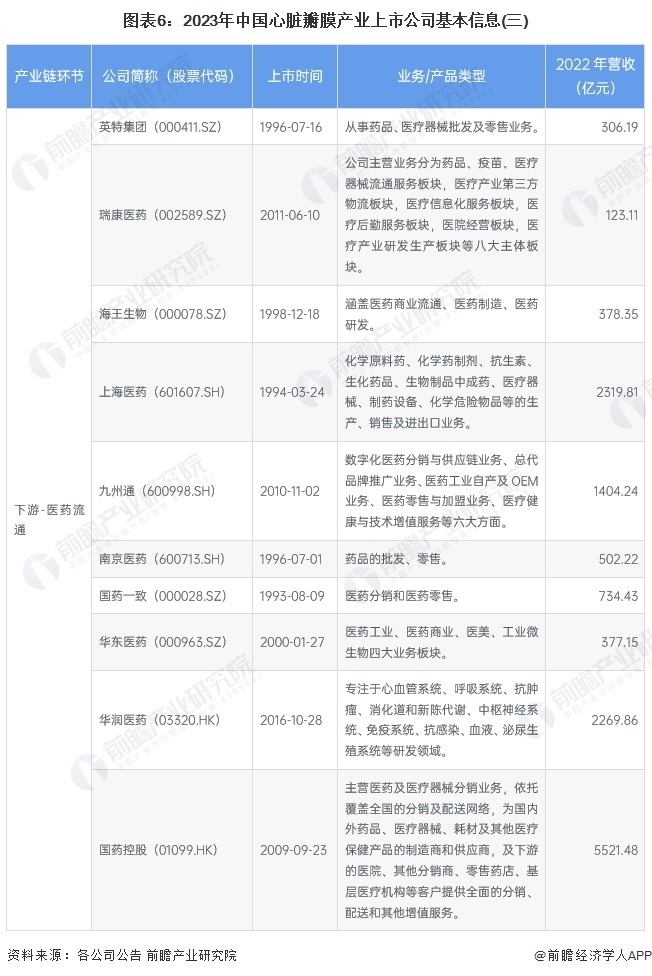

目前,我国心脏瓣膜产业的上市公司数量较多。其中上游医用化工原料供应商有国药现代(600420.SH);中游心脏瓣膜置换与修复方案提供商有佰仁医疗(688198.SH)、蓝帆医疗(002382.SZ)、乐普医疗(300003.SZ)、心泰医疗(02291.HK)、启明医疗(02500.HK)、沛嘉医疗(09996.HK)、健世科技(09877.HK)、微创医疗(00853.HK)、心通医疗(02160.HK);下游医药流通领域企业有英特集团(000411.SZ)、瑞康医药(002589.SZ)、海王生物(000078.SZ)、上海医药(601607.SH)、九州通(600998.SH)、南京医药(600713.SH)、国药一致(000028.SZ)、华东医药(000963.SZ)、华润医药(03320.HK)、国药控股(01099.HK)。

心脏瓣膜行业上市公司业务布局对比

从我国心脏瓣膜行业上市公司业务布局来看,佰仁医疗深耕心脏瓣膜行业,是国内技术领先的动物源性植介入医疗器械研发平台企业,产品覆盖心脏瓣膜置换与修复、先天性心脏病植介入治疗以及外科软组织修复三大领域。

蓝帆医疗、乐普医疗等公司则将心脏瓣膜业务作为集团在大医疗产业多元化发展的一部分。乐普医疗是心血管疾病领域全生命周期的整体解决方案提供商,业务板块分为医疗器械、药品、医疗服务及健康管理。公司一直保持作为中国心血管植介入长期领导者的行业地位和竞争优势,已开发并商业化了数个“国产第一”,包括冠脉支架、心脏起搏器、冠脉生物可吸收支架、冠脉切割球囊、生物可降解封堵器等。蓝帆医疗立足于“A+X”发展战略,沿着“高、中、低值”多个医疗器械耗材赛道,已发展成为以中国为核心、面向全球的跨国医疗器械综合平台型企业。

心脏瓣膜行业上市公司业绩对比

从心脏瓣膜行业上市公司收入来看,乐普医疗收入较高,超过100亿元。公司深耕心血管创新医疗器械,在冠脉和结构性心脏病领域具备成熟的商业化产品和丰富的在研管线,同时不断推进外周血管、心脏节律管理、电生理、神经调节、心衰等领域产品的研发工作。

微创医疗、蓝帆医疗收入也远高于其他企业,分别为49亿元和59亿元。其中,蓝帆医疗心脑血管事业部经营主体柏盛国际是全球第四大心脏支架研发、生产和销售企业,其下属子公司吉威医疗在国内心脏支架植入量位列第二,瑞士NVT则是全球第五家获得TAVR产品欧盟CE注册证的企业。

从上市公司毛利率水平来看,佰仁医疗、心泰医疗毛利率水平最高,接近90%。佰仁医疗在心脏瓣膜治疗方面研发进展领先,公司限位可扩张外科瓣产品完成与国家药监局医疗器械技术审评中心的专业沟通并于近期获得批准注册,补足瓣膜病治疗产品布局的关键一环。

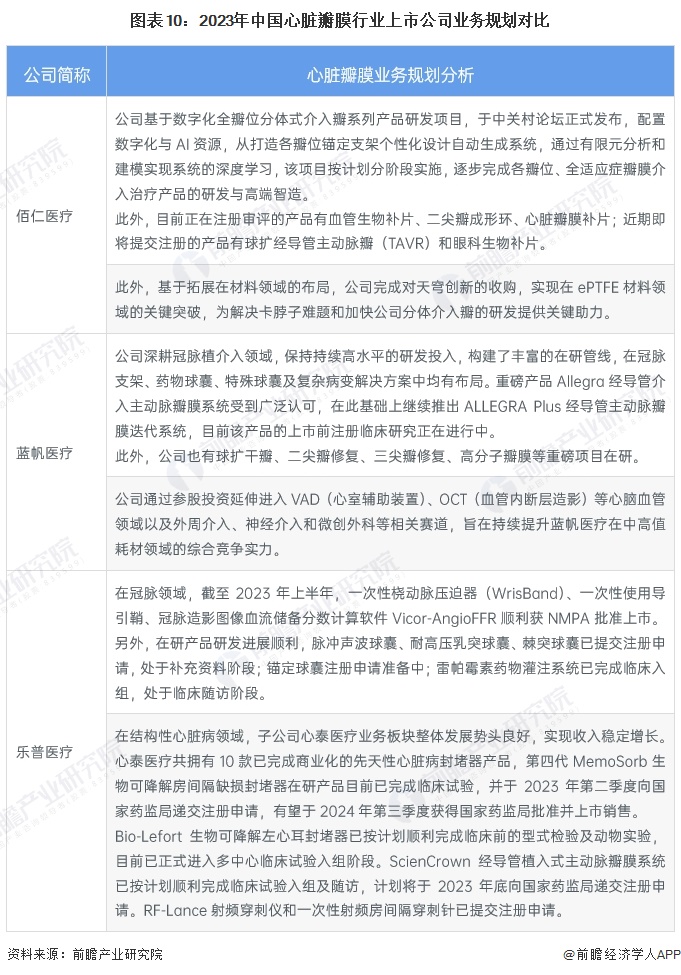

心脏瓣膜行业上市公司业务规划对比

佰仁医疗多项在研产品进展顺利。截至2023年上半年,公司主要在研产品血管生物补片已提交注册申请,球扩式介入主动脉瓣、介入瓣中瓣均已进入创新通道,临床试验术后一年随访效果良好,其中介入瓣中瓣已顺利提交注册申请,介入主动脉瓣也即将完成注册前准备工作;介入肺动脉瓣已完成临床试验入组,分体式介入瓣进展顺利,分体式介入主动脉瓣动物试验效果达到预期。此外,基于拓展在材料领域的布局,公司完成对天穹创新的收购,实现在ePTFE材料领域的关键突破,为解决卡脖子难题和加快公司分体介入瓣的研发提供关键助力。

蓝帆医疗创新研究方面拥有卓越领先的技术优势,其研发的心脏瓣膜产品在European Heart Journal、JACC(美国心脏病学会杂志)等均有论文发布,拥有26篇文献、8项上市后临床试验。其研发的柏腾BA9DCB作为国内首款通过创新医疗器械特别审查获批的莫司类药物涂层球囊,填补了雷帕霉素及其衍生物在药物球囊领域应用的空白,为冠状动脉小血管病变的治疗提供了更为安全和有效的治疗方案。另外,公司通过参股投资延伸进入VAD(心室辅助装置)、OCT(血管内断层造影)等心脑血管领域以及外周介入、神经介入和微创外科等相关赛道,旨在持续提升蓝帆医疗在中高值耗材领域的综合竞争实力。

乐普医疗的冠脉植介入创新产品组合引领并推动中国冠心病治疗进入“介入无植入”新时代,在商业上取得了卓越成功。公司产品在真实世界经历长期大规模的临床运用,质量体系受到医生和患者的广泛肯定,品牌认可度强,形成了公司在心血管植介入领域的核心竞争力。公司在心血管医疗器械领域布局了一系列在研产品,预计将在3-5年内陆续实现商业化销售,新产品的上市将为公司带来新的收入来源,驱动未来业绩增长。

更多本行业研究分析详见前瞻产业研究院《中国心血管接入器械行业市场前瞻与投资战略规划分析报告》。

|

上一条:转载:本文核心数据:微创外科手术器械产业链、吻合器市场规模、内窥镜市场规模

下一条:转载:前瞻网 【最全】2023年慢病管理行业上市公司全方位对比(附业务布局汇总、业绩对比、业务规划等) |

返回列表 |