行业主要上市公司:爱博医疗;冠昊生物;昊海生科;鱼跃医疗;欧普康视;瑞济生物;高视医疗

本文核心数据:眼科高值耗材产业链;眼科高值耗材发展历程;眼科高值耗材竞争格局;眼科高值耗材发展现状

行业发展概况

1、定义

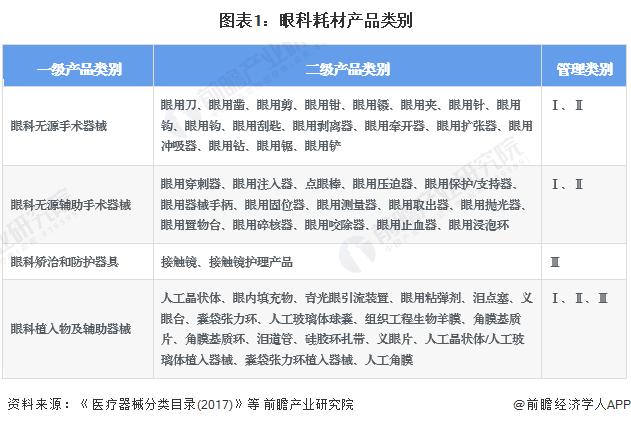

眼科,全称“眼病专科”,是研究发生在视觉系统,包括眼球及与其相关联的组织有关疾病的学科,常见的眼科疾病包括视网膜病变、失明、沙眼、白内障、视网膜脱落、近视、青光眼等。眼科耗材主要是指用于眼科疾病治疗的医用耗材。按照国家药监局公开的数据,眼科耗材类医疗器械主要分为眼科无源手术器械、眼科无源辅助手术器械、眼科矫治和防护器具、眼科植入物及辅助器械。

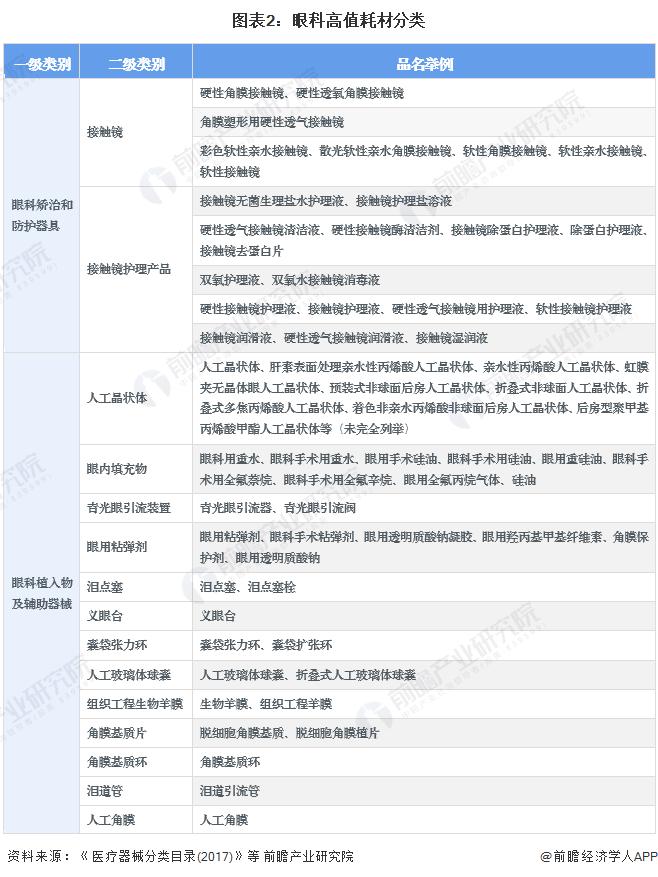

根据价值度分,眼科耗材可分为眼科高值耗材及眼科低值耗材。眼科高值耗材是指用于眼科疾病治疗的高值医用耗材,眼科高值耗材被纳入第三类医疗器械进行管理。根据《医疗器械分类目录(2017)》、《国家药监局关于调整<医疗器械分类目录>部分内容的公告(2023年第101号)》,眼科高值耗材分类如下:

2、产业链剖析

从产业链环节来看,眼科高值耗材上游主要为原材料及生产设备,原材料主要包括PHAMA材料、硅橡胶材料等医药高分子材料,不同的高值耗材产品原材料种类具有一定差异;生产设备主要包括加工设备、镀膜设备、生产设备等。中游主要为括接触镜、接触镜护理产品、人工晶状体、眼内填充物、青光眼引流装置、眼用粘弹剂、泪点塞、义眼台、囊袋张力环、人工玻璃体球囊、组织工程生物羊膜、角膜基质片、角膜基质环、泪道管、人工角膜等眼科高值耗材产品的研发制造。下游销售终端为公立与民营医疗机构,市场需求主要为白内障、屈光不正以及其他眼科疾病的患者。

眼科高值耗材上游镜片材料供应商主要有博士伦、Paragon、Contamac等;丙烯酸酯供应商主要有卫星化学、保立佳、开泰石化,聚甲基丙烯酸甲酯供应商主要有双象股份;聚硅氧烷供应商主要有东岳硅材、兴发集团;硅橡胶供应商主要有宏达新材晨化股份、天辰新材;聚碳酸酯供应商主要有维远股份、沧州大化、德桥股份。中游眼科高值耗材供应商主要有爱尔康、强生、卡尔蔡司、瑞纳人工晶体、博士伦、豪雅、等国外企业,以及爱博医疗、昊海生科、欧普康视、瑞济生物、高视医疗等本土品牌;下游眼科医疗机构企业主要有爱尔眼科、何氏眼科、普瑞眼科、光正眼科、华厦眼科等。

行业发展历程

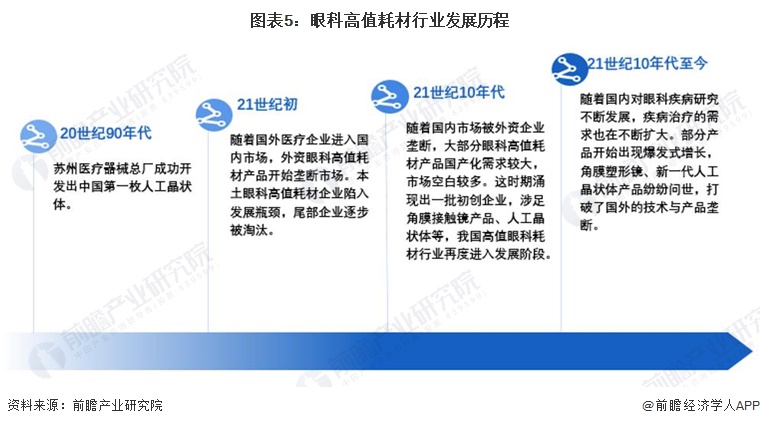

随着国内对眼科疾病研究不断发展,疾病治疗的需求也在不断扩大。部分产品开始出现爆发式增长,角膜塑形镜、新一代人工晶状体产品纷纷问世,打破了国外的技术与产品垄断。目前,我国大部分眼科高值耗材处于快速发展期。

行业政策背景

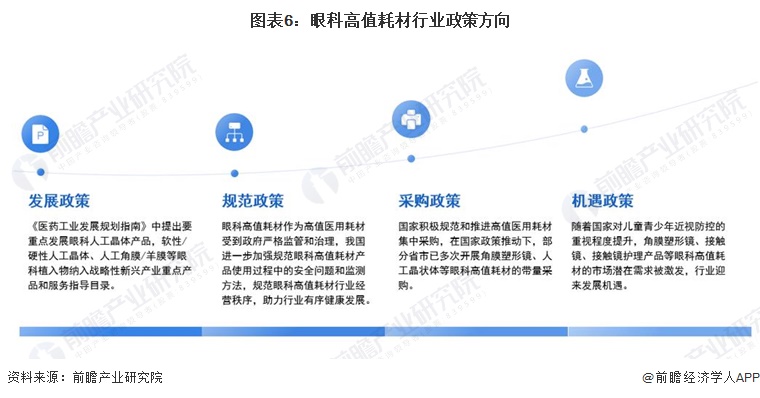

国家层面眼科高值耗材行业政策可划分为发展政策、规范政策、采购政策、机遇政策。在发展政策上,《医药工业发展规划指南》中提出要重点发展眼科人工晶体产品,软性/硬性人工晶体、人工角膜/羊膜等眼科植入物纳入战略性新兴产业重点产品和服务指导目录;在规范政策上,眼科高值耗材作为高值医用耗材受到政府严格监管和治理,我国进一步加强规范眼科高值耗材产品使用过程中的安全问题和监测方法,规范眼科高值耗材行业经营秩序,助力行业有序健康发展;在采购政策上,国家积极规范和推进高值医用耗材集中采购,在国家政策推动下,部分省市已多次开展角膜塑形镜、人工晶状体等眼科高值耗材的带量采购;在机遇政策上,随着国家对儿童青少年近视防控的重视程度提升,角膜塑形镜、接触镜、接触镜护理产品等眼科高值耗材的市场潜在需求被激发,行业迎来发展机遇。

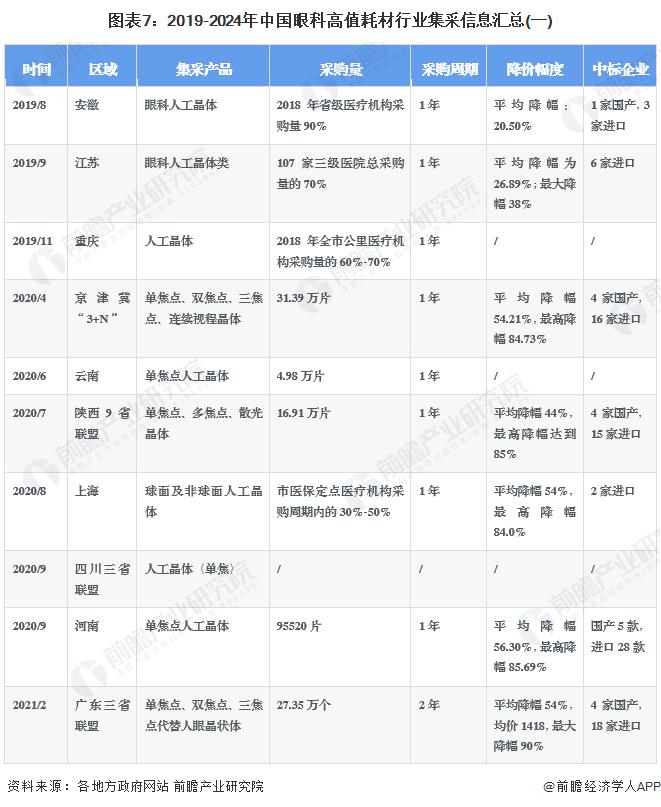

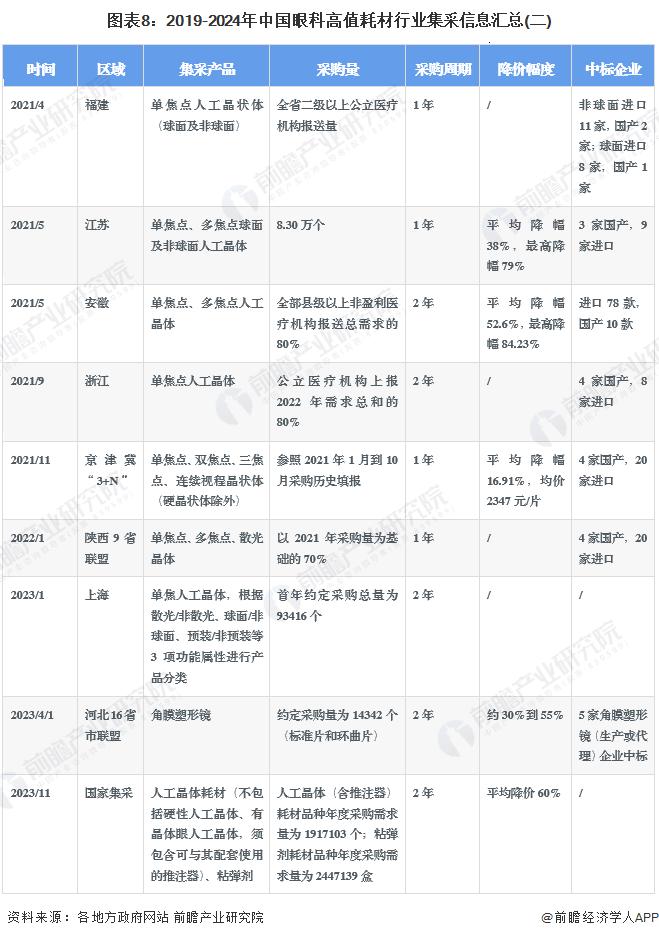

从集采进程来看,人工晶状体是我国眼科高值耗材集中采购的主要品种。自2019年8月安徽集采以来,人工晶体先后历经大约近17轮地方联盟以及省级集采,采购品种也从早期的单焦点拓展到多焦、连续视程等多品类。2023年4月,河北省牵头三明采购联盟发布集中带量采购文件,本次参与集采的省市共16个,包括河北省、海南省、青海省、江西省、广西壮族自治区、三明、玉溪、湘西、鸡西、洛阳、乌海、运城、呼和浩特、周口、昭通、锡林郭勒,是第一次跨省市的大范围的角膜塑形镜集采,正式拉开角膜塑形镜集采序幕。2023年11月,国家发布《国家组织人工晶体类及运动医学类医用耗材集中带量采购公告(第2号)》,人工晶状体正式被纳入国家集采范围,根据中选结果显示,人工晶体类耗材平均降价60%,中标企业既包括爱博医疗等国产企业,也包括爱尔康、强生、博士伦、蔡司等多家进口企业。在集采政策推动下,以人工晶状体、角膜塑形镜为代表的眼科高值耗材将迎来降价大潮,推动国产替代。

行业发展现状

——注册情况:2015-2017年为注册高峰期

截至2024年5月,国家药品监督管理局颁发的在有效期内的眼科高值耗材产品注册证共892张。从首次注册时间趋势看,2015-2017年,接触镜产品掀起注册热潮,带动眼科高值耗材产品进入注册高峰期。

从注册产品分布来看,接触镜产品注册证数量较多,截至2024年5月,国家药品监督管理局共计颁发640张接触镜产品注册证,约总体的72%,远高于其他产品;其次为人工晶状体,注册证数量为169张,占比19%。

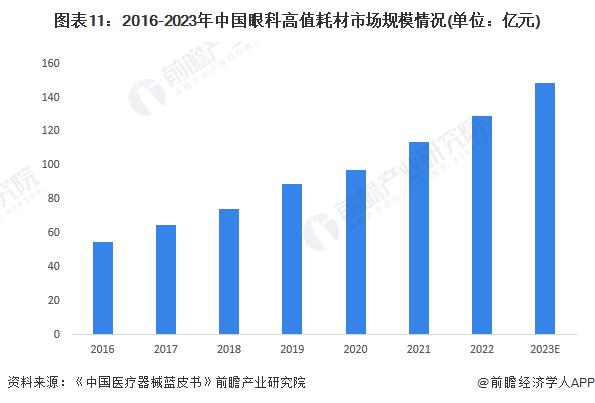

——市场情况:眼科高值耗材市场规模约近150亿元

近年来,在人口老龄化、工作学习压力增大、电子产品使用过至、用眼不当等多重因素的影响下,我国眼科诊疗人数持续上升。在国民健康观念不断提升、可支配收入不断增长情况下,眼科高值医用耗材市场高速增长。与此同时,国家政策对于眼部健康也越发重视,未来市场下沉将为眼科行业发展添加助力,市场规模持续不断扩大。据医疗器械蓝皮书数据,2022年,中国眼科高值耗材市场规模达129亿元,2016-2022年复合增速达15%,2023年,国内眼科高值耗材市场规模约近150亿元。

行业竞争格局

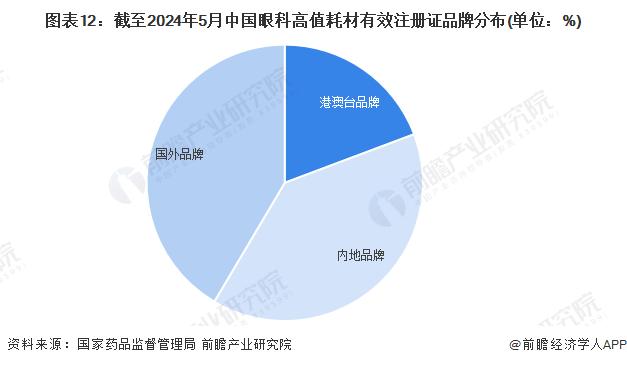

——整体市场:国内企业注册证数量略高于国外企业

从品牌类型来看,国内眼科高值耗材产品有效注册证共892张,被182家国内外企业拥有。在这182家企业中,港澳台企业19家,包括永胜光学、精华光学、昕琦科技、优你康光学、晶硕光学等;内地企业87家,包括海昌、卫康光学、江苏海伦隐形、爱博医疗等;国外企业76家,包括爱尔康、强生、博士伦、库博光学、卡尔蔡司、瑞纳人工晶体等。截至2024年5月,港澳台企业眼科高值耗材拥有的有效注册证数量为172张,内地企业拥有的有效注册证数量为350张,国外企业拥有的有效注册证数量为370张。总体来看,国内企业(含内地、港澳台)眼科高值耗材有效注册证数量略高于国外企业,具备一定的数量及产品优势。

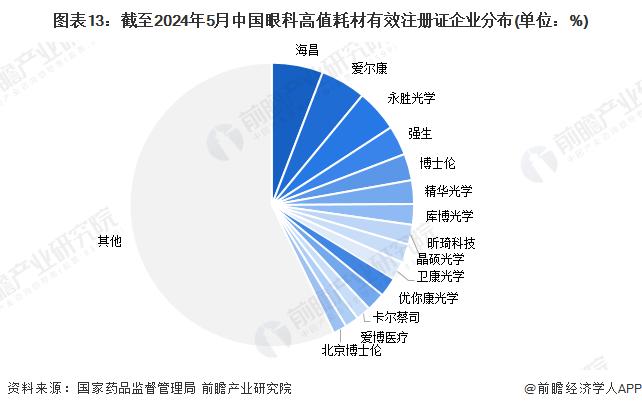

具体来看,眼科高值耗材有效注册证企业分布较为分散,其中,海昌、爱尔康、永胜光学、强生、博士伦有效注册证拥有量位居前五,分别为52张、46张、43张、30张、20张。

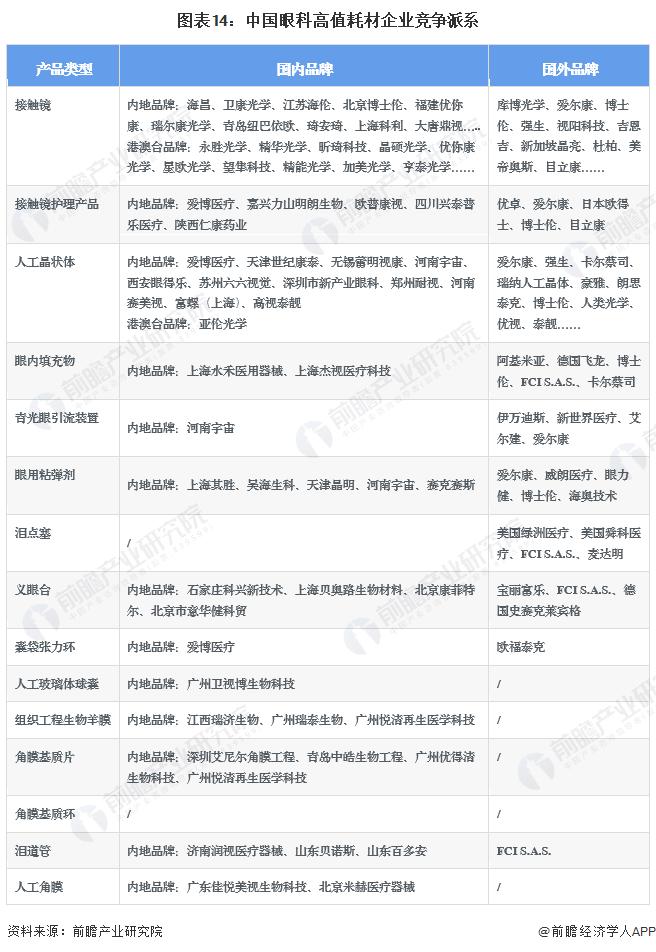

——细分市场:接触镜市场竞争最为激烈

眼科高值耗材行业进入门槛较高,核心医疗设备、中高端产品长期被进口产品垄断,国内企业多以生产中低端产品为主,但近年来也在加大高端产品的技术研发力度,实力不断增强。

从各细分市场竞争格局来看,接触镜、人工晶状体产品市场竞争极为激烈,市场较为分散,TOP5企业市场集中度小于50%;接触镜护理产品、眼用粘弹剂、义眼台、眼内填充物市场竞争较为激烈;其余细分产品市场高度集中,仅有少数企业产品通过注册审批。

注:1)依据各类产品中各企业有效注册证数量绘制;2)红色字体表示国外企业

行业发展前景及趋势预测

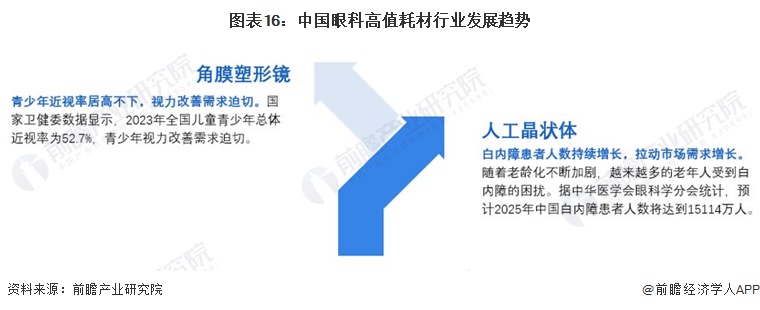

——发展趋势:角膜塑形镜和人工晶状体将爆发增长

眼科高值耗材主要应用于视网膜病变、失明、沙眼、白内障、视网膜脱落、近视、青光眼等眼科疾病治疗。近年来,我国青少年近视率居高不下,白内障患者人数持续增长,近视防控和白内障治疗已经成为眼科领域两大重点方向。角膜塑形镜在近视防控中具有重要作用,人工晶状体是治疗白内障的主要医疗产品,未来,角膜塑形镜和人工晶状体或将爆发增长。

——发展前景:2029年市场规模约超300亿元

随着我国居民眼科健康意识不断提高,就医观念逐步增强,医疗消费支出增加,CSR不断提升,人口老龄化进程加快,中国眼科高值耗材行业市场需求将保持快速扩张,至2029年中国眼科高值耗材行业市场规模约达300亿元以上。

|

上一条:转载:前瞻网 2024年中国玻尿酸行业驱动因素分析:“银发经济+颜值经济”持续发力,助力产业向上发展

下一条:转载:高端医疗装备有新突破!业内上市公司回应国产化“降本” |

返回列表 |