本文核心数据:康复医疗器材行业竞争梯队;康复医疗器材行业代表性企业对比分析;企业业务占比等

1、 中国康复医疗行业竞争梯队

在企业竞争方面,我国医疗器械行业发展起步相对较晚,且厂家较多,形成了“多品种、小批量、行业集中度较低”的竞争格局。

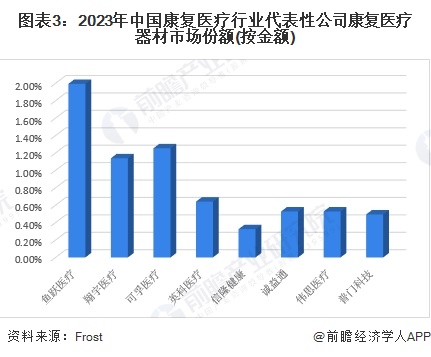

我国康复医疗器材行业依据企业的市场份额和注册资本划分,可分为4个竞争梯队。其中,头部企业为市场份额最大的鱼跃医疗;第二梯队是翔宇医疗与可孚医疗这类市场规模尚可且主营业务为康复医疗器材生产的企业;第三梯队为英科医疗及伟思医疗等在康复医疗部分细分市场具有优势的企业;第四梯队为阿叟阿巴、康诺医疗等地方性企业。

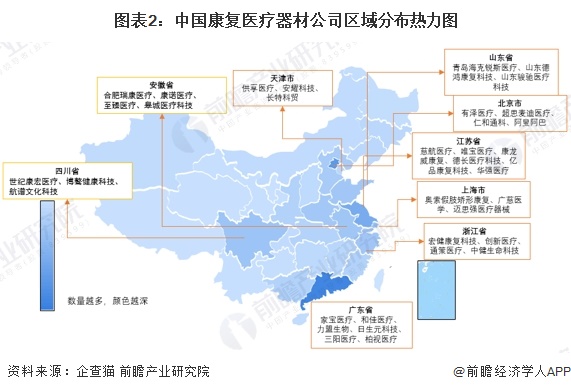

从康复医疗公司的区域分布来看,由于工业链完备、科研技术发达,目前我国康复医疗器材生产企业主要集中在广东、浙江、江苏和山东等东部沿海省份。其中广东的康复医疗器材生产企业数量最多,而内地省份里四川省与安徽省生产企业相对较多。

2、 中国康复医疗行业代表性企业分析

医疗器械行业涉及到医药、机械、电子、塑料等多个行业,是一个多学科交叉、知识密集的高技术产业。医疗器械行业与人体健康和生命安全息息相关,我国对医疗器械行业的监管十分严格,在产品注册、生产与流通等环节均设立有严格的管理制度,因此行业的进入难度较大,业内竞争较为激烈。

盈利水平方面,2023年康复医疗器材行业代表性上市公司中,鱼跃医疗的康复医疗器材营收业务规模最大,达12.27亿元,毛利率为33.87%;翔宇医疗、诚益通、伟思医疗以及普门科技的毛利率相对鱼跃医疗更高,均超过了70%。

偿债能力方面,2021年至2024年一季度,翔宇医疗、可孚医疗、伟思医疗以及普门医疗的资产负债率较为平稳,维持在10%-25%之间的较低水平,而信隆健康与诚益通的资产负债率水平整体较高,其中信隆健康2021年资产负债率为58.66%,不过随后有所下降,至2024年一季度下降至41%附近,其余代表性公司资产负债率水平适中。

企业发展方面,受疫情影响,2021年康复医疗代表性公司的总资产增长率整体较高,其中可孚医疗总资产增长率达到223.59%,翔宇医疗达122.36%,英科医疗为59.45%,剩余代表性企业的总资产增长率平均也在20%左右,随后2022至2024年一季度康复医疗行业代表性公司总资产增长率回落至正常水平,代表性企业在此期间平均保持约8%的年均增长率,仅信隆健康在2021年过后总资产增长率始终为负,2022年、2023年以及2024年一季度分别为-16.05%、-11.51%和-5.19%。

总体而言,康复医疗器材生产企业在2021至2024年期间总资产增长率整体由激增转为平稳增长,表明行业规模在持续扩张。

3、 中国康复医疗器材行业企业布局及竞争力分析

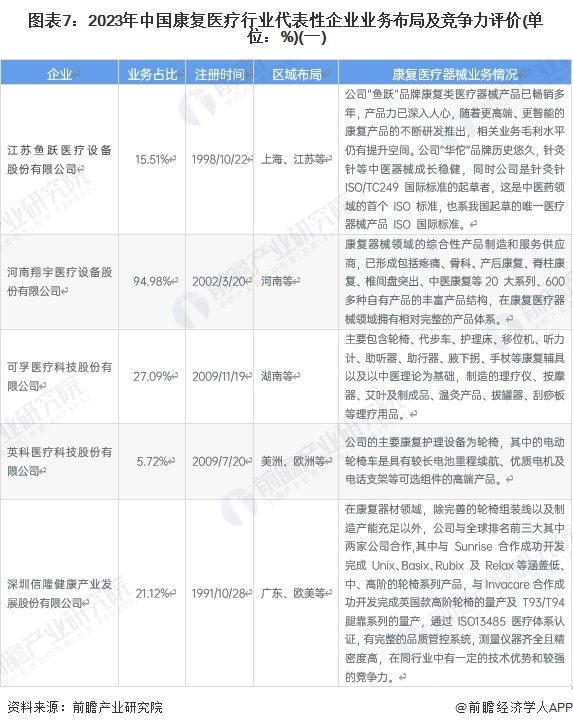

中国康复医疗器材行业代表性企业中,成立时间最早的是深圳信隆健康产业发展股份有限公司,康复医疗器材业务占比最高的是河南翔宇医疗设备股份有限公司。此外,2023年的相关企业业务布局及具体优势分析如下:

4、 中国康复医疗器材行业竞争状态总结

从五力竞争模型角度分析,目前,我国康复医疗器材行业增速较快,行业入局门槛高,因此潜在进入者威胁较低;替代品方面,由于康复医疗器材专业性强,行业现有产品较为成熟全面,因此替代品威胁较低;上游原材料产能充足,议价能力较弱;现有企业竞争方面,企业竞争较为激烈;由于康复医疗器材生产技术难度高,市场需求大,因此下游消费者议价能力相对较弱,行业整体毛利率保持在较高水平。总体而言,行业竞争较为激烈,随着国内行业头部企业持续创新、整合供应链优势,未来行业集中度将逐步增加。

|

上一条:转载:行业运行呈现积极迹象 高质量发展取得新成效——上半年我国医药工业经济运行情况分析

下一条:转载:多项政策发力 行业积极响应——创新引领中医器械高质量发展 |

返回列表 |